O Copom (Comitê de Política Monetária) realizou nesta quarta-feira (31) a primeira reunião do segundo semestre de 2024 e decidiu manter a Taxa Selic em 10,5% ao ano. A decisão confirmou a expectativa das instituições financeiras, que já esperavam a manutenção da taxa básica de juros da economia como medida para conter o aumento da inflação e outros índices econômicos.

Em nota, o Copom afirmou que “a conjuntura atual, caracterizada por um estágio do processo desinflacionário que tende a ser mais lento, ampliação da desancoragem das expectativas de inflação e um cenário global desafiador, demanda serenidade e moderação na condução da política monetária”.

Felipe Giroleti, diretor de Produtos e Parcerias da Franq, avalia que a decisão cautelosa do Banco Central pela segunda reunião consecutiva marca uma mudança de cenário no mercado financeiro e afasta a expectativa de novas reduções em 2024. “Nos próximos meses devemos manter um nível de estabilidade em relação ao apetite de crédito, taxas de juros, custo do dinheiro para o tomador e remuneração para o investidor”.

Mesmo com maior estabilidade em relação à taxa de juros, Giroleti ressalta que o segundo semestre é um período historicamente mais aquecido para a comercialização de produtos financeiros. “Devemos ter um bom semestre de negócios ainda mesmo vivendo um cenário de taxa de juros contracionista, ou seja, de manutenção para tentar segurar a inflação”.

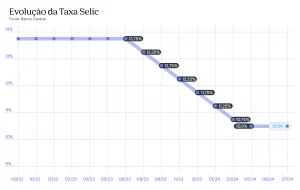

Confira o histórico da Taxa Selic:

Neste cenário de mudanças em relação às expectativas do mercado financeiro, os Personal Bankers, bancários autônomos da Franq, têm papel ainda mais relevante para manter seus clientes atualizados e ajudá-los em suas decisões financeiras.

“Estamos falando do custo financeiro de capital, porém, tem que levar em consideração o outro lado do balcão, o lado da atividade comercial do seu cliente que não vai parar. As empresas continuam precisando investir, mesmo que o crédito esteja com taxas mais elevadas. Em relação ao custo financeiro, o cliente pode readequar as dívidas no futuro, quando retomar o cenário de queda. Nós já temos clientes que tomaram crédito em cenários ainda mais complexos, quando a taxa Selic estava quase 14% ao ano, e hoje estão nos procurando com foco em reduzir juros ou alongar prazos”, explica o diretor de Produtos e Parcerias da Franq.

No mercado imobiliário, por exemplo, os clientes podem aproveitar o cenário de juros altos para conquistar desconto no valor dos imóveis e futuramente, quando a Selic voltar a cair, solicitar uma renegociação de dívida ou portabilidade para reduzir a taxa de juros. “O Personal Banker é extremamente importante para trazer essa ótica junto ao cliente de que o custo financeiro é possível repactuar lá na frente” , endossa Giroleti.

A próxima reunião do Copom está agendada para os dias 17 e 18 de setembro.

Confira abaixo a nota do Copom na íntegra:

“O ambiente externo mantém-se adverso, em função da incerteza sobre os impactos e a extensão da flexibilização da política monetária nos Estados Unidos e sobre as dinâmicas de atividade e de inflação em diversos países. Os bancos centrais das principais economias permanecem determinados em promover a convergência das taxas de inflação para suas metas em um ambiente marcado por pressões nos mercados de trabalho. O Comitê avalia que o cenário externo, também marcado por menor sincronia nos ciclos de política monetária entre os países, segue exigindo cautela por parte de países emergentes.

Em relação ao cenário doméstico, o conjunto dos indicadores de atividade econômica e do mercado de trabalho segue apresentando dinamismo maior do que o esperado. A desinflação medida pelo IPCA cheio tem arrefecido, enquanto medidas de inflação subjacente se situaram acima da meta para a inflação nas divulgações mais recentes.

As expectativas de inflação para 2024 e 2025 apuradas pela pesquisa Focus encontram-se em torno de 4,1% e 4,0%, respectivamente.

As projeções de inflação do Copom para o primeiro trimestre de 2026* situam-se em 3,4% no cenário de referência e 3,2% em cenário alternativo, no qual a taxa Selic é mantida constante ao longo do horizonte relevante.**

O Comitê ressalta que, em seus cenários para a inflação, permanecem fatores de risco em ambas as direções. Entre os riscos de alta para o cenário inflacionário e as expectativas de inflação, destacam-se (i) uma desancoragem das expectativas de inflação por período mais prolongado; (ii) uma maior resiliência na inflação de serviços do que a projetada em função de um hiato do produto mais apertado; e (iii) uma conjunção de políticas econômicas externa e interna que tenham impacto inflacionário, por exemplo, por meio de uma taxa de câmbio persistentemente mais depreciada. Entre os riscos de baixa, ressaltam-se (i) uma desaceleração da atividade econômica global mais acentuada do que a projetada; e (ii) os impactos do aperto monetário sobre a desinflação global se mostrarem mais fortes do que o esperado. O Comitê avalia que as conjunturas doméstica e internacional exigem ainda maior cautela na condução da política monetária. Em particular, os impactos inflacionários decorrentes dos movimentos das variáveis de mercado e das expectativas de inflação, caso esses se mostrem persistentes, corroboram a necessidade de maior vigilância.

O Comitê monitora com atenção como os desenvolvimentos recentes da política fiscal impactam a política monetária e os ativos financeiros. A percepção dos agentes econômicos sobre o cenário fiscal, junto com outros fatores, tem impactado os preços de ativos e as expectativas dos agentes. O Comitê reafirma que uma política fiscal crível e comprometida com a sustentabilidade da dívida contribui para a ancoragem das expectativas de inflação e para a redução dos prêmios de risco dos ativos financeiros, consequentemente impactando a política monetária.

Considerando a evolução do processo de desinflação, os cenários avaliados, o balanço de riscos e o amplo conjunto de informações disponíveis, o Copom decidiu manter a taxa básica de juros em 10,50% a.a. e entende que essa decisão é compatível com a estratégia de convergência da inflação para o redor da meta ao longo do horizonte relevante. Sem prejuízo de seu objetivo fundamental de assegurar a estabilidade de preços, essa decisão também implica suavização das flutuações do nível de atividade econômica e fomento do pleno emprego.

A conjuntura atual, caracterizada por um estágio do processo desinflacionário que tende a ser mais lento, ampliação da desancoragem das expectativas de inflação e um cenário global desafiador, demanda serenidade e moderação na condução da política monetária.

O Comitê, unanimemente, optou por manter a taxa de juros inalterada, destacando que o cenário global incerto e o cenário doméstico marcado por resiliência na atividade, elevação das projeções de inflação e expectativas desancoradas demandam acompanhamento diligente e ainda maior cautela. Ressalta, ademais, que a política monetária deve se manter contracionista por tempo suficiente em patamar que consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno da meta. O Comitê se manterá vigilante e relembra que eventuais ajustes futuros na taxa de juros serão ditados pelo firme compromisso de convergência da inflação à meta.

Votaram por essa decisão os seguintes membros do Comitê: Roberto de Oliveira Campos Neto (presidente), Ailton de Aquino Santos, Carolina de Assis Barros, Diogo Abry Guillen, Gabriel Muricca Galípolo, Otávio Ribeiro Damaso, Paulo Picchetti, Renato Dias de Brito Gomes e Rodrigo Alves Teixeira.

* A comunicação da projeção para seis trimestres à frente, correspondendo ao primeiro trimestre de 2026, atual horizonte relevante de política monetária, está em consonância com a nova sistemática de meta para a inflação estabelecida pelo Decreto 12.079/2024 com vigência a partir de 1º de janeiro de 2025.

** Em seu cenário de referência, no qual a trajetória para a taxa de juros é extraída da pesquisa Focus e a taxa de câmbio parte de R$5,55/US$, evoluindo segundo a paridade do poder de compra (PPC), as projeções de inflação do Copom para os anos-calendário situam-se em 4,2% para 2024 e 3,6% para 2025. Nesse cenário, as projeções para a inflação de preços administrados são de 5,0% em 2024 e 4,0% em 2025. No cenário alternativo, no qual a taxa Selic é mantida constante ao longo do horizonte relevante, as projeções de inflação situam-se em 4,2% para 2024 e 3,4% para 2025. Em ambos os cenários, o preço do petróleo segue aproximadamente a curva futura pelos próximos seis meses e passa a aumentar 2% ao ano posteriormente. Além disso, adota-se a hipótese de bandeira tarifária “verde” em dezembro de 2024 e de 2025. O valor para o câmbio foi obtido pelo procedimento usual.”