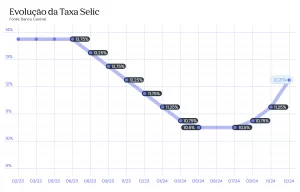

O Comitê de Política Monetária do Banco Central (Copom), realizou nesta quarta-feira (11) a última reunião de 2024 e anunciou o reajuste de 1 p.p., elevando a Taxa Selic para 12,25% ao ano. Esse é o terceiro aumento consecutivo da taxa básica de juros e faz parte da estratégia da autoridade monetária para controlar os índices da economia brasileira, como inflação por exemplo, que estão fora da meta. Essa foi a última reunião do Comitê com Roberto Campos Neto como presidente do BC.Em nota, o Copom afirmou que “o cenário mais recente é marcado por desancoragem adicional das expectativas de inflação, elevação das projeções de inflação, dinamismo acima do esperado na atividade e maior abertura do hiato do produto, o que exige uma política monetária ainda mais contracionista”.Para Felipe Giroleti, Vice-Presidente de Produtos e Parcerias da Franq, a elevação da Selic, mesmo acima do previsto, é importante para controlar o cenário complexo da economia atual. A primeira reunião do Copom de 2025, já sob liderança de Gabriel Galípolo como presidente do Banco Central, será realizada nos dias 28 e 29 de janeiro.

A primeira reunião do Copom de 2025, já sob liderança de Gabriel Galípolo como presidente do Banco Central, será realizada nos dias 28 e 29 de janeiro.

“Nós temos hoje algumas questões que trazem uma pressão inflacionária muito forte para dentro da nossa economia. O câmbio está batendo recorde nas últimas semanas, motivado por fatores internos, como por exemplo as dúvidas em relação ao ajuste fiscal e a dívida pública. Por outro lado, temos uma economia forte em relação à empregabilidade, com uma taxa de desemprego muito baixa, o que por si só já é um tensionador da inflação. Ou seja, o consumo alto pressiona os preços e causa dificuldade para controlar a inflação. É um cenário bem complexo, que exige uma medida um pouco mais arrojada. Neste momento, o mecanismo que se tem para controlar a economia é acelerar um pouco a curva de aumento da taxa de juros”, analisa Giroleti.

Taxa Selic e futuro

Para os próximos meses, a expectativa é que as instituições financeiras aumentem a taxa de juros nas operações, principalmente porque ainda não há perspectiva de queda da Selic no curto prazo. No entanto, os bancos e fintechs não devem restringir a liberação de crédito, ou seja, não há indicativo que o número de aprovações vá diminuir.“No mercado imobiliário, por exemplo, os bancos já apresentaram movimentações de aumento de taxas de juros para aquisição imobiliária e refinanciamento. Em contrapartida, não vemos um movimento de retração de crédito. Tudo vai depender em relação à capacidade da sociedade, empresas e pessoas físicas, em arcarem com os custos financeiros de forma saudável”, explica Felipe.Independentemente do cenário, o VP de Produtos e Parcerias da Franq ressalta a importância dos Personal Bankers se manterem próximos aos clientes para ajudá-los a tomarem decisões mais inteligentes.

A dica é sempre a mesma: mantenha-se próximo, tente ajudar o cliente na análise do seu negócio, na análise do seu momento de vida e entender o que é prioridade. Esse é o grande valor do Personal Banker, porque ele consegue ter essa visão ampla e tem o suporte da Franq por trás. É importante o cliente estar atento a essas movimentações e não criar expectativa em cima daquilo que está distante”, conclui Felipe.

Confira o histórico da Taxa Selic:

A primeira reunião do Copom de 2025, já sob liderança de Gabriel Galípolo como presidente do Banco Central, será realizada nos dias 28 e 29 de janeiro.

A primeira reunião do Copom de 2025, já sob liderança de Gabriel Galípolo como presidente do Banco Central, será realizada nos dias 28 e 29 de janeiro.